Por Política em Debate I Brasília

Em 03/05/2025, 18h50 I Leitura: 2 min

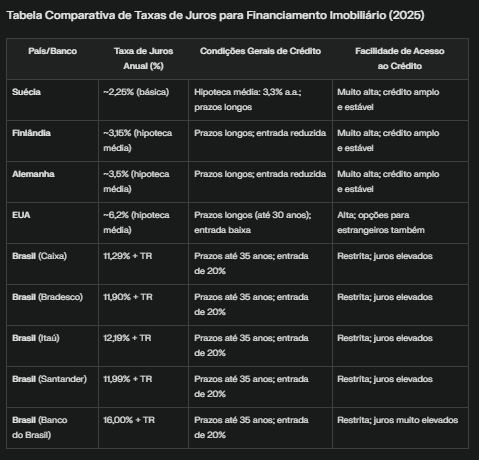

Nos Estados Unidos e em países europeus prósperos como a Suécia, a Finlândia e a Alemanha, o acesso ao crédito é facilitado por taxas de juros baixas e prazos longos para pagamento. Isso permite que a população adquira bens de consumo duráveis – como geladeiras, carros e computadores, etc – com relativa facilidade, impulsionando a economia, a indústria e a geração de empregos qualificados. Por exemplo, na Suécia, a taxa básica de juros está em 2,25% ao ano, e o crescimento dos empréstimos às famílias, especialmente para habitação, segue estável, com taxas médias de hipoteca em torno de 3,3%. Na Finlândia, a taxa de juros também é baixa, em torno de 3,15% ao ano. Nos Estados Unidos, mesmo com oscilações recentes, as hipotecas residenciais têm juros médios de 6,2% ao ano, com opções de entrada reduzida e prazos longos, inclusive para estrangeiros.

Em 2025, as taxas de juros para financiamento imobiliário no Brasil variam conforme o banco e o perfil do cliente. De acordo com informações recentes, as taxas anuais praticadas pelos principais bancos brasileiros são as seguintes:

- Caixa Econômica Federal: a partir de 11,29% ao ano + TR (Taxa Referencial).

- Bradesco: a partir de 11,90% ao ano + TR.

- Itaú: a partir de 12,19% ao ano + TR.

- Santander: a partir de 11,99% ao ano + TR.

- Banco do Brasil: a partir de 16% ao ano + TR.

O programa Minha Casa, Minha Vida introduziu a Faixa 4, destinada a famílias com renda mensal entre R$ 8 mil e R$ 12 mil, oferecendo financiamentos com taxa de juros de 10,5% ao ano para imóveis de até R$ 500 mil.

O contraste brasileiro: juros altos, consumo restrito e concentração de riqueza

No Brasil, a realidade é oposta: as taxas de juros praticadas pelos bancos são as mais altas do mundo, tornando o crédito caro e inacessível para grande parte da população. Isso restringe o consumo, desestimula o investimento produtivo e favorece a concentração de renda nas mãos de poucos – especialmente do setor financeiro, que lucra com a especulação e a intermediação, em vez de fomentar a indústria e o emprego. O chamado capitalismo financeiro, predominante no Brasil e nos EUA, concentra riqueza e poder nas mãos dos bancos e grandes investidores, aprofundando a desigualdade social e levando à desindustrialização e ao empobrecimento generalizado.

Capitalismo industrial: o motor do desenvolvimento na China e na Rússia

Países como a China e a Rússia apostaram e apostam fortemente no desenvolvimento industrial, com grande intervenção estatal e políticas de incentivo, como redução de impostos e facilitação do crédito produtivo. Na China, a abertura para o capitalismo foi acompanhada de forte expansão industrial, criação de zonas econômicas especiais e estímulo ao consumo interno, resultando em crescimento acelerado e melhoria das condições de vida da população. Na Rússia, o Estado e o capital estrangeiro foram fundamentais para a formação de uma grande indústria, embora com desafios próprios de concentração fundiária e desigualdade.

“Nos Estados Unidos, o neoliberalismo, cumulativamente à financeirização, foi institucionalizado a partir do governo Ronald Reagan (1981), com consequências profundas: a terceirização em massa da indústria para países como a China. Um capitalista ganhava mais dinheiro no mercado da especulação financeira, com risco muito baixo, do que produzindo um bem tangível. Um bem de consumo. Uma lâmpada ou um Iphone. Tardiamente, após mais de 40 anos, Trump e os últimos presidentes que o precederam, desde Barack Obama, tenta dar marcha à ré nisso. Tarde demais? Provavelmente sim.”

Comparativo: Capitalismo Industrial vs. Capitalismo Financeiro

| Característica | Capitalismo Industrial (China/Rússia) | Capitalismo Financeiro (EUA/Brasil) |

|---|---|---|

| Foco | Produção e consumo de bens | Especulação e serviços financeiros |

| Taxa de juros | Baixa para produção e consumo | Elevada para todos os setores |

| Oferta de crédito | Facilitada e incentivada | Restrita e cara |

| Impacto na indústria | Expansão e diversificação | Desindustrialização |

| Distribuição de riqueza | Mais ampla (empregos, salários) | Concentrada nos bancos e rentistas |

As elevadas e abusivas taxas de juros no Brasil impedem o acesso da população ao crédito, travam o consumo e sufocam a indústria, perpetuando um modelo econômico que beneficia poucos e empobrece muitos. O exemplo dos países que apostam em juros baixos e crédito acessível mostra que é possível crescer, distribuir riqueza e promover uma economia mais justa e dinâmica.

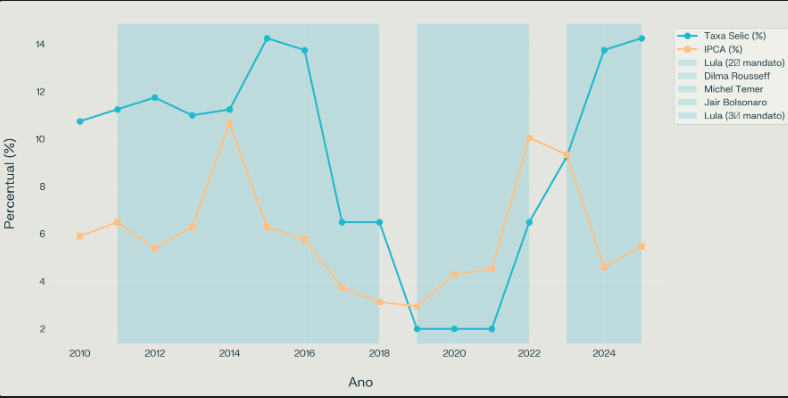

A atual taxa Selic de 14,25% ao ano, a maior em 20 anos, coloca o Brasil no topo do ranking mundial de juros reais, com um patamar superior a 9% ao ano, considerando uma inflação de cerca de 4%. Esse cenário torna praticamente inviável o esforço de reindustrialização promovido pelo governo Lula, pois a política monetária restritiva encarece drasticamente o crédito para as empresas e para os consumidores, desestimulando os investimentos em setores produtivos e a produção de bens duráveis.

O impacto negativo das taxas de juros abusivas é duplo: por um lado inibe a tomada de empréstimos para financiar a produção (máquinas e modernização de processos industriais ), a compra de bens duráveis (geladeiras, televisores, etc) e moradias; por outro, favorece a especulação financeira, já que aplicações em títulos públicos se tornam mais atraentes do que investir na economia real. Além disso, o setor público se vê cada vez mais endividado, com o gasto com juros da dívida atingindo recordes históricos – 43% do orçamento executado em 2024, foi gasto em juros e amortizações – e consumindo recursos que poderiam ser destinados a políticas sociais e investimentos em infraestrutura.

A combinação de juros elevados, demanda interna enfraquecida e dificuldades de acesso ao crédito, tem levado empresários a postergar investimentos, dificultando a retomada da capacidade industrial perdida anos atrás, e comprometendo a geração de empregos e renda. Assim, a política de juros altos, ao privilegiar o setor financeiro, mina o potencial de crescimento sustentável e a retomada industrial, ampliando a concentração de renda e aprofundando as desigualdades sociais.

O Banco Central do Brasil, embora legalmente incumbido de assegurar a estabilidade de preços, zelar pela eficiência do sistema financeiro, suavizar as flutuações da atividade econômica e fomentar o pleno emprego, tem concentrado seus esforços quase exclusivamente no controle da inflação por meio de políticas monetárias contracionistas. Essa abordagem, centrada na elevação da taxa Selic a níveis exorbitantes, visa conter a inflação, mas desconsidera os impactos adversos sobre o emprego e a renda da população. Ao priorizar o combate à inflação sem considerar adequadamente os efeitos colaterais, o Banco Central contribui para a manutenção de um desemprego estrutural elevado e para a queda da renda proveniente do trabalho, aprofundando as desigualdades sociais e econômicas no país.